Rady eksperckie

Rady eksperckie Lewiatana

Rada Podatkowa

Rada Podatkowa Lewiatana to reprezentatywne forum wyrażania poglądów na temat prawa podatkowego. W jej skład wchodzi ponad stu ekspertów podatkowych, finansowych i prawnych. Są to zarówno specjaliści z firm doradczych i kancelarii prawnych, jak również menedżerowie odpowiedzialni za sprawy podatkowe, księgowe i finansowe w firmach członkowskich.

Cele rady

Celem działania Rady jest przygotowywanie projektów służących poprawie jakości prawa podatkowego oraz kreowanie rozwiązań korzystnych dla przedsiębiorców. Rada powstała w 2004 r. w oparciu o ekspertów, które w latach wcześniej brały udział w projektach realizowanych przez Konfederację. Na początku swojego działania Rada czerpała z dorobku tego okresu i doświadczeń związanych m.in. z walką o wprowadzenie podatku liniowego dla przedsiębiorców, czy z wprowadzeniem pierwszej korzystnej dla podatników nowelizacji ustawy o podatku od towarów i usług.

Sekretarz Rady Podatkowej

Przemysław Pruszyński

doradca podatkowy

Dyrektor Departamentu Podatkowego

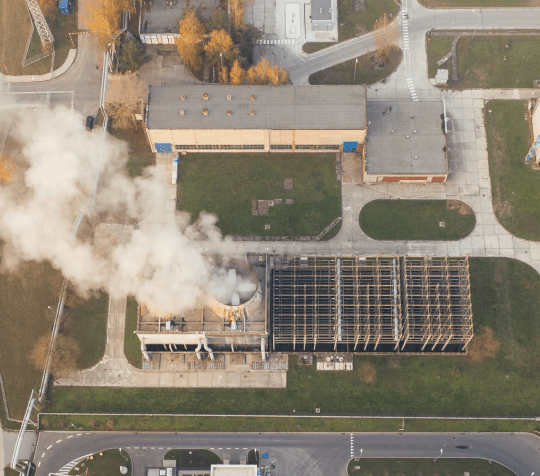

Rada Gospodarki o Obiegu Zamkniętym (Rada GOZ)

W lipcu 2017 roku została powołana w Konfederacji Lewiatan Rada Gospodarki o Obiegu Zamkniętym (dalej: Rada GOZ), która zajmuje się ekonomicznymi i środowiskowymi aspektami transformacji gospodarki liniowej do gospodarki o obiegu zamkniętym. W jej pracach uczestniczy obecnie ponad czterdziestu ekspertów z kilkunastu firm członkowskich i związków branżowych, w tym reprezentujących branżę: tworzyw sztucznych, motoryzacyjną, kosmetyczną, spożywczą, konsultingową, meblarską, komunalną, gospodarki odpadami oraz handlu i dystrybucji i inne.

GOZ zmienia tradycyjny model biznesowy. Wymaga zachowania wartości produktów, materiałów oraz surowców tak długo, jak to możliwe przy jednoczesnej minimalizacji wytwarzania odpadów.

Koncepcja GOZ została uwzględniona w Strategii Odpowiedzialnego Rozwoju jako narzędzie tworzenia niskoemisyjnej, zasobooszczędnej, innowacyjnej i konkurencyjnej gospodarki Polski. Kluczowym dokumentem wdrożeniowym jest Mapa drogowa gospodarki o obiegi zamkniętym przyjęta przez Radę Ministrów we wrześniu 2019 r. Mapa drogowa GOZ to dokument zawierający zestaw narzędzi, nie tylko legislacyjnych, które mają na celu stworzenie warunków do wdrożenia w Polsce nowego modelu gospodarczego.

Koncepcja GOZ to również jeden z głównych elementów Europejskiego Zielonego Ładu, programu na rzecz zrównoważonego wzrostu, określona m.in. w nowym Planie działania na rzecz gospodarki o obiegu zamkniętym, ogłoszonym przez Komisję Europejską w marcu 2020 r.

Cel rady

Celem pracy Rady GOZ jest opiniowanie unijnych i krajowych dokumentów GOZ oraz przygotowywanie i promocja autorskich rozwiązań w zakresie GOZ. W przypadku regulacji krajowych, głównymi partnerami Rady są Ministerstwo Rozwoju i Technologii, Ministerstwo Klimatu i Środowiska, NFOŚiGW i inne.

Grupa robocza ds. Rozszerzonej Odpowiedzialności Producenta (ROP)

W ramach Rady powołana została Grupa robocza ds. Rozszerzonej Odpowiedzialności Producenta (ROP). Głównymi tematami prac grupy są: Rozszerzona Odpowiedzialność Producenta, system depozytowy i kaucyjny, inne. Obecnie w pracach grupy bierze udział ponad 30 firm członkowskich /związków KL z różnych obszarów reprezentujących cały łańcuch wartości (producenci produktów w opakowaniach, producenci opakowań, recyklerzy, organizacje odzysku opakowań, przetwarzający odpady, sektor doradczy i prawny oraz inne).

Rada GOZ współpracuje z BusinessEurope zarówno przy opiniowaniu unijnych projektów regulacji i dokumentów strategicznych GOZ, jak i przy promocji rozwiązań stosowanych przez firmy członkowskie.

Rada Odnawialnych Źródeł Energii (OZE)

Rada OZE w Konfederacji Lewiatan działa od 2013 roku. Rada skupia szerokie grono firm zaangażowanych w rozwój źródeł wiatrowych, fotowoltaicznych, wodnych, biogazowych i biomasowych, a ponadto firm doradczych, kancelarii prawnych i instytucji bankowych. Członkostwo w Radzie jest otwarte dla wszystkich firm zrzeszonych w Konfederacji Lewiatan.

Rada jest zespołem eksperckim, którego celem jest wypracowywanie rekomendacji zmian legislacyjnych oraz strukturalnych na rzecz rozwoju odnawialnych źródeł energii i efektywności energetycznej w Polsce. Misją Rady jest pomoc interesariuszom w budowie w Polsce efektywnej i nowoczesnej elektroenergetyki, ciepłownictwa, transportu i budownictwa.

Wizja i zadania

Wizją Rady jest dynamiczny rozwój odnawialnych źródeł energii i wzrost efektywności energetycznej poprzez usunięcie barier w ich rozwoju w celu przyspieszenia transformacji polskiej gospodarki.

Zadaniem szczególnym Rady jest udział w przygotowaniu i promocji stanowisk Konfederacji Lewiatan zawierających propozycje krótkoterminowych działań ratunkowych oraz długoterminowych działań odbudowy gospodarki. W swoich stanowiskach Rada OZE kieruje się interesem nadrzędnym, tj. rozwojem w sposób efektywny i zrównoważony rynku energii w Polsce w interesie zarówno producentów jak i odbiorców energii.

Przedmiot prac Rady stanowią w szczególności:

- krajowe regulacje prawne dotyczące odnawialnych źródeł energii, w tym: morskich farm wiatrowych, oceny oddziaływania na środowisko, zagospodarowania przestrzennego, efektywności energetycznej, pomocy publicznej i inne;

- unijne regulacje prawne dotyczące odnawialnych źródeł energii, w tym w ramach Europejskiego Zielonego Ładu oraz tworzonych w ramach realizacji polityk wspólnotowych;

- dokumenty strategiczne dotyczące polityki energetycznej i klimatycznej Polski i UE;

- dokumenty związane z finansowaniem OZE z krajowych środków publicznych (np. NFOŚiGW, WFOŚiGW), środków unijnych w ramach perspektywy finansowej UE 2021-2027 oraz środków instytucji finansowych, jak również środków z systemu zielonych certyfikatów i systemu aukcyjnego;

- innowacyjne rozwiązania w zakresie energetyki.

Rada dąży do wypracowania stanowisk na zasadzie jednomyślności. W przypadku braku jednomyślności Rady, Rada stara się wypracować konsensus.

Rada organizuje regularne spotkania z przedstawicielami: Ministerstwa Klimatu i Środowiska, Ministerstwa Rozwoju i Technologii, Urzędu Regulacji Energetyki, Ministerstwa Aktywów Państwowych, Sejmu, Senatu, Urzędu Ochrony Konkurencji i Konsumenta i innych.

Do zadań Rady należy w szczególności:

- opiniowanie krajowych i unijnych dokumentów strategicznych oraz regulacji prawnych dotyczących polityki energetycznej i klimatycznej Polski i UE, w tym Europejskiego Zielonego Ładu;

- przygotowanie i promowanie własnych propozycji rozwiązań legislacyjnych i pozalegislacyjnych rozwoju branży OZE oraz przemysłu odnawialnych źródeł energii w Polsce;

- dokonywanie okresowych ocen stanu rozwoju OZE w Polsce;

- współpraca i wymiana informacji ze środowiskami działającymi na rzecz rozwoju OZE w Polsce i w UE;

- aktywna współpraca z administracją publiczną w Polsce oraz w UE oraz parlamentem, w tym udział w spotkaniach, w celu wypracowywania optymalnych rozwiązań w dziedzinie OZE oraz promowania innowacyjnych technologii;

- podejmowanie inicjatyw i działań promujących innowacyjną transformację polskiej i europejskiej gospodarki we współpracy m.in. z Radą ds. Zielonej Transformacji, Radą Podatkową, Radą GOZ Konfederacji Lewiatan oraz z BusinessEurope i europejskimi organizacjami pracodawców.

Grupy robocze w ramach Rady OZE:

- Grupa horyzontalna (rynek energii, modele biznesowe, inne)

- Grupa PV (instalacje prosumenckie, wielkoskalowe instalacje PV, wirtualny prosument, inne)

- Grupa system wsparcia po 2021 r. (SW2021)

- Grupa ustawa OZE (uOZE)

- Grupa Repowering i modernizacja

- Grupa Biogaz

- Grupa 10h

- Grupa ds. mocy zainstalowanej

- Zespół Polski Offshore

Rada ds. Zielonej Transformacji

Europejski Zielony Ład jako plan działania na rzecz zrównoważonej gospodarki UE, gdzie wzrost gospodarczy zostanie oddzielony od zużywania zasobów przyniesie w bieżącym roku kilka ważnych procesów legislacyjnych. Po decyzji Rady Europejskiej w grudniu 2020 r. dot. zwiększenia celu redukcji emisji gazów cieplarnianych przez UE z 40% do co najmniej 55% w 2030 r., kluczowe będą decyzje odnośnie kształtu pakietu Gotowi na 55 („FIT for 55”) ogłoszonego przez Komisję Europejską w lipcu 2021 r. Istotna w tym zakresie będzie reforma systemu EU ETS tj. handlu uprawnieniami do emisji jako głównego narzędzia do redukcji unijnych emisji, rewizje dyrektyw w sprawie: Odnawialnych Źródeł Energii, Efektywności Energetycznej czy norm emisji CO2 dla samochodów, rozporządzenia w sprawie wspólnego wysiłku redukcyjnego (non-ETS), ale również mechanizmu dostosowania cen na granicach z uwzględnieniem emisji CO2. Są to dokumenty, których kształt wpłynie (bezpośrednio lub pośrednio) na funkcjonowanie polskiego biznesu, w szczególności na jego konkurencyjność.

Rok 2021 i kolejny to także uruchomienie ogromnych środków na transformację energetyczną, technologiczną i społeczną w Polsce, które napędzą inwestycje w ochronę klimatu. Istotne w tym zakresie wydają się środki zarówno z wieloletnich ram finansowych UE na lata 2021-2027 oraz NextGenerationEU, gdzie kluczową rolę we wsparciu transformacji odegrają Instrument na rzecz Odbudowy i Zwiększania Odporności (RRF) oraz Fundusz Sprawiedliwej Transformacji.

Rada ds. Zielonej Transformacji to Rada o charakterze horyzontalnym składająca się z członków Konfederacji Lewiatan pracująca nad inicjatywami regulacyjnymi i strategicznymi w ramach Europejskiego Zielonego Ładu. Rada składa się z Prezydium Rady oraz Rady Członkowskiej.

Najnowsze wiadomości

Podsumowanie prac

Podsumowanie działań Rady ds. Zielonej Transformacji – zobacz wideo

Celem pracy Rady jest:

- Przekazywanie członkom Konfederacji Lewiatan aktualnych informacji nt. poszczególnych inicjatyw w ramach EZŁ mających bezpośredni lub pośredni wpływ na prowadzenie działalności gospodarczej

- Opiniowanie i konsultowanie regulacji oraz strategii wchodzących w skład EZŁ, w tym przygotowywanie ekspertyzy merytorycznej

- Wypracowywanie stanowisk, opinii do regulacji i strategii wchodzących w skład EZŁ

- Aktywna współpraca z administracją publiczną nad ostatecznym kształtem proponowanych rozwiązań

- Organizacja spotkań, konferencji itd. w obszarze EZŁ w Warszawie i Brukseli.

Rada składa się z Prezydium oraz Rady Członkowskiej, która posiada 5 grup roboczych:

Rada Dyrektorów Personalnych

Rada prowadzi działania w sprawach dotyczących stosunków pracy, zatrudnienia i dialogu społecznego. Działa od 2004 r. i zrzesza przedstawicieli działów HR z różnych branż

Podstawowym celem działań Rady jest przygotowywanie konkretnych propozycji rozwiązań legislacyjnych, konsultowanie projektów aktów prawnych, podejmowanie inicjatyw dotyczących zmiany przepisów prawa, przedstawianie dobrych praktyk oraz rekomendacji dotyczących stosunków pracy, zatrudnienia i dialogu społecznego. W zależności od potrzeb, w ramach Rady powoływane są doraźne zespoły problemowe.

Rada stawia cztery generalne cele działania, które zamykają się w formule 4xI. Są to:

Informacja

Inspiracja

Interwencja

Integracja

W Radzie współpracują dyrektorzy, menedżerowie i konsultanci odpowiedzialni za sprawy personalne z firm członkowskich Lewiatana.

Udział w pracach Rady jest dobrowolny i nie wymaga spełnienia żadnych kryteriów. Spotkania Rady odbywają się zwykle raz w miesiącu. Funkcjonują także regionalne Rady w Krakowie, Katowicach i Olsztynie.

Opiekun Rady Dyrektorów Personalnych

mec. Robert Lisicki

Dyrektor Departamentu Pracy

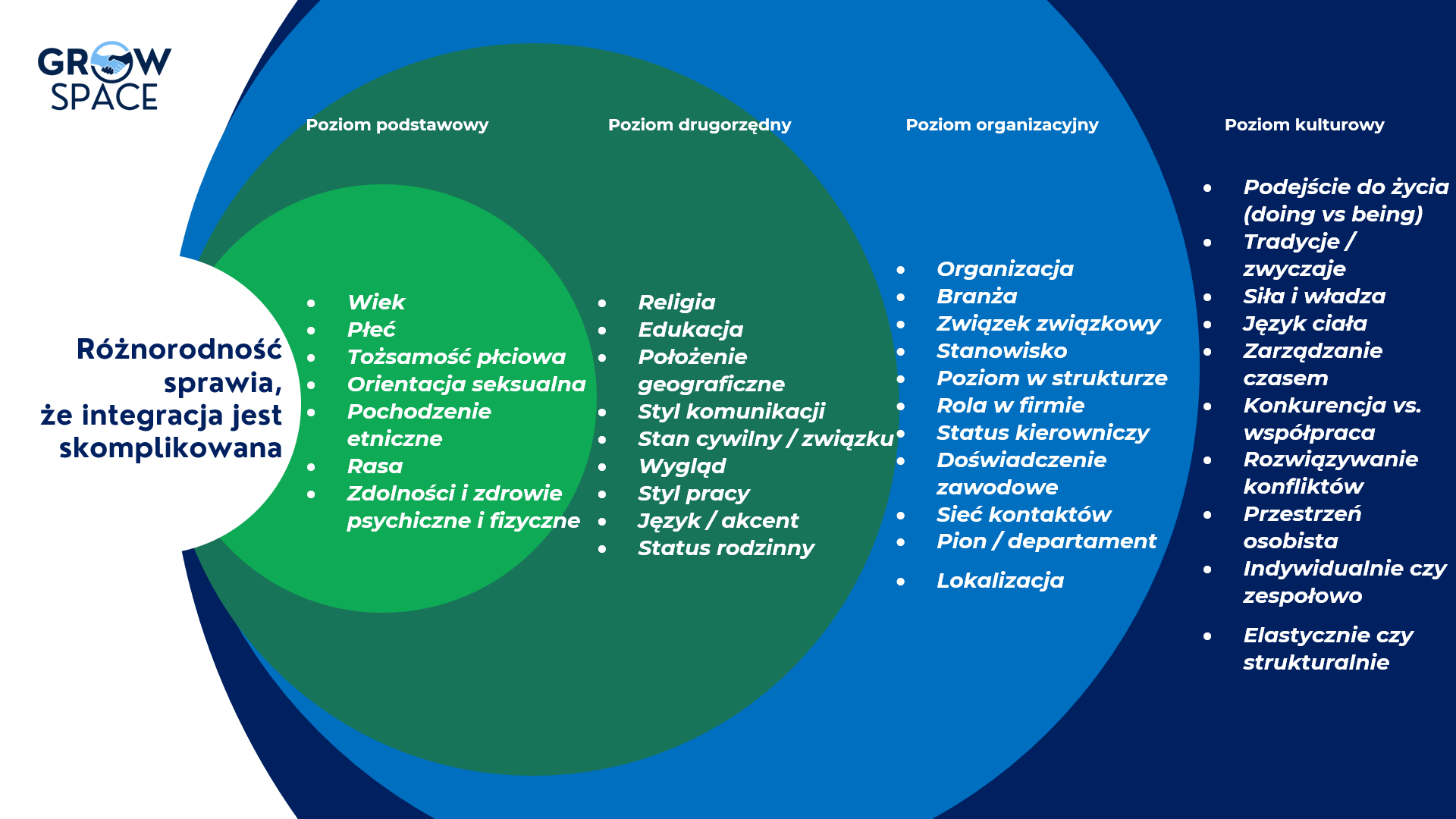

Rada ds. Zarządzania Różnorodnością

powstała, aby ułatwić firmom członkowskim wdrożenie strategii zarządzania różnorodnością. Podczas spotkań swoim doświadczeniem w tworzeniu włączającego środowiska pracy dzielą się zarówno doświadczone firmy, jak i te stawiające pierwsze kroki w tym kierunku.

Wśród firm tworzących Radę ds. Zarządzania różnorodnością są międzynarodowe korporacje i polskie przedsiębiorstwa reprezentujące różne sektory.

Wdrożenie polityki różnorodności przynosi wymierne korzyści firmom:

- sprzyja innowacyjności i wydajności biznesu,

- zwiększa zaangażowanie pracowników, jednocześnie zmniejszając rotację i absencję pracowniczą,

- przyciąga uwagę i zainteresowanie najlepszych kandydatów oraz

- zwiększa zaufanie inwestorów.

Samo promowanie różnorodności nie jest wystarczające do uzyskania tych korzyści. Skuteczne wdrożenie strategii zarządzania różnorodnością obejmuje m.in.:

- tworzenie atmosfery i kultury organizacyjnej, która zapewnia szacunek dla wszystkich,

- edukację pracowników,

- aktualizację polityk promujących różnorodność,

- ciągłe monitorowanie postępów oraz

- aktywne zaangażowanie kadry menadżerskiej.

Chcąc wesprzeć firmy w realizacji tych działań i umożliwić wymianę dobrych praktyk, powołaliśmy Radę ds. Zarządzania Różnorodnością.

Różnorodność to fakt.

Równość to wybór.

Włączenie to działanie.

Przynależność to wynik.

Arthur Chan

Obszary tematyczne Rady

- Skuteczne stworzenie i wdrożenie polityki zarządzania różnorodnością (case study);

- Wolna od uprzedzeń rekrutacja i włączający język w organizacji;

- Ewaluacja i monitorowanie postępów – narzędzia badania różnorodności w firmie;

- Integracja migrantów i osób z doświadczeniem uchodźczym w organizacji;

- Zarządzanie zespołem wielopokoleniowym;

- Dobrostan psychiczny pracowników;

- Neuroróżnorodność w miejscu pracy

- Działania wspierające społeczność LGBTQ+;

- Zatrudnienie osób z niepełnosprawnościami.

Grupa robocza ds. przejrzystości i równości wynagrodzeń

Dyrektywa UE w sprawie wzmocnienia stosowania zasady równości wynagrodzeń dla kobiet i mężczyzn za taką samą pracę lub pracę o takiej samej wartości za pośrednictwem mechanizmów przejrzystości wynagrodzeń oraz mechanizmów egzekwowania ma zostać wdrożona do dnia 7 czerwca 2026 r.

Wdrożenie dyrektywy będzie wiązało się z koniecznością przejrzenia struktur wynagrodzeń, wartościowaniem stanowisk pracy, ustaleniem zasad progresji wynagrodzeń czyli przenoszenia pracownika na wyższy poziom wynagrodzenia, przekazywaniem informacji nt. średnich poziomów wynagrodzenia, w podziale na płeć, czy ustalaniem luki płacowej.

Grupa robocza została powołana w ramach Rady w celu analizy praktycznych aspektów wdrożenia przyszłej dyrektywy przez pracodawców.

Rada ds. EdTech

Rada ds. EdTech Konfederacji Lewiatan zrzesza firmy działające na wszystkich etapach edukacji – od edukacji szkolnej i wczesnoszkolnej, poprzez szkolnictwo wyższe i zawodowe, na kształceniu osób dorosłych kończąc. Szerokie portfolio systemów informatycznych, usług szkoleniowych i doradczych oferowane przez firmy członkowskie Rady ds. EdTech obejmuje obszary takie jak: zarządzanie procesami dydaktycznymi i administracyjnymi, kształcenie na odległość czy innowacyjne formy kształcenia z wykorzystaniem grywalizacji, symulacji biznesowych czy rzeczywistości wirtualnej. Wśród firm tworzących Radę ds. EdTech są zarówno duże, globalne korporacje, jak i międzynarodowo nagradzane start-upy obsługujące klientów z całego świata.

Działanie i cele Rady ds. EdTech odwzorowuje jej struktura, w ramach której funkcjonują cztery grupy robocze: ds. legislacji, współpracy międzynarodowej, promocji i informacji oraz współpracy międzysektorowej. Naszą intencją jest aktywne kształtowanie polityki edukacyjnej opartej o priorytety dotyczące cyfryzacji, zapewnienie równego dostępu do edukacji oraz promocja innowacyjnych form kształcenia. Chcemy budować trwałe i wartościowe partnerstwa z instytucjami, agencjami i organizacjami działającymi w sektorze EdTech w Polsce i zagranicą. Wspólnie opracowujemy strategie efektywnego wykorzystania środków publicznych (krajowych i unijnych) przeznaczonych na edukację technologiczną dzieci i dorosłych.

Kluczowe obszary zainteresowania i oddziaływania Rady:

- kształtowanie i realizacja polityki publicznej oraz programów dotyczących wykorzystania nowoczesnych rozwiązań technologicznych w edukacji i uczeniu się dorosłych,

- opracowywanie strategii wykorzystania środków publicznych (krajowych i unijnych) przeznaczonych na edukację technologiczną dzieci i dorosłych,

- identyfikacja i promocja najlepszych praktyk w zakresie zarządzania instytucjami edukacyjnymi, a także skutecznych metod uczenia się i nauczania z wykorzystaniem nowoczesnych rozwiązań IT,

- kreowanie rozwiązań korzystnych dla rozwoju przedsiębiorstw działających w sektorze edukacji technologicznej,

- integracja i sieciowanie firm z sektora edukacji technologicznej.

Spotkania rady

Spotkania Rady ds. EdTech odbywają się dwutorowo. Pełne gremium zrzeszonych firm spotyka się co najmniej raz na kwartał. Równolegle prowadzone są prace w czterech grupach roboczych. W ramach naszych spotkań stawiamy duży nacisk na networking i współpracę. Aktywnie wymieniamy się pomysłami i inicjujemy wspólne projekty biznesowe. Regularnie odbywamy też spotkania z ekspertami z sektora edukacji i nowoczesnych technologii, z którymi konsultujemy swoje inicjatywy, a także pozyskujemy wiedzę niezbędną do efektywnego działania na rynku.

Kluczowi partnerzy

Kluczowi partnerzy do współpracy po stronie administracji w przypadku Rady ds. EdTech to m.in.: Ministerstwo Edukacji i Nauki, Ministerstwo Funduszy i Polityki Regionalnej, Centrum GovTech Polska, Polska Agencja Rozwoju Przedsiębiorczości, Centrum Projektów Polska Cyfrowa, czy Narodowe Centrum Badań i Rozwoju.

Jesteśmy otwarci na współpracę, dlatego zapraszamy do przystąpienia do Rady ds. EdTech organizacje działające na rynku nowoczesnych technologii dla edukacji.

Celami działania Rady są:

- promowanie nowoczesnych rozwiązań w edukacji dzieci i dorosłych,

- zabieganie o zmiany w prawie dotyczące nowoczesnej edukacji technologicznej, umożliwiające jej rozwój,

- kreowanie rozwiązań korzystnych dla rozwoju przedsiębiorstw działających w sektorze edukacji technologicznej,

- kreowanie rozwiązań wspierających rozwoj kompetencji cyfrowych w społeczeństwie,

- integracja i sieciowanie firm z sektora edukacji technologicznej.

Zarząd i Grupy Robocze Rady ds. EdTech

Zarząd Rady ds. EdTech

Przewodnicząca: Dorota Twarowska (Vulcan)

e-mail: dorota.twarowska@vulcan.edu.pl tel: 666 409 001

Wiceprzewodniczący: Dariusz Wronikowski (Akademia Leona Koźmińskiego)

Grupa robocza ds. legislacji

Liderka grupy: Bożena Szumacher (Learnetic),

e-mail: bozena.szumacher@learnetic.com tel: 534 227 665

Zadaniem grupy jest prowadzenie wewnętrznych konsultacji środowiskowych, koordynowanie przygotowania stanowisk, opinii, apeli związanych z procesem stanowienia prawa w obszarze edukacji cyfrowej (ustawy, rozporządzenia, programy rządowe, nowe instrumenty wsparcia).

Grupa robocza ds. współpracy międzynarodowej

Zadaniem grupy jest nawiązanie i podtrzymywanie relacji z instytucjami, agencjami, organizacjami (Think tanki) działającymi w sektorze EdTech w UE.

Grupa robocza ds. promocji i informacji

Lider grupy: Łukasz Nowak (PCG Academia),

e-mail: lukasz.nowak@pcgacademia.pl tel: 605 086 236

Zadaniem grupy jest inicjowanie i koordynowanie działań związanych z promocją Rady Edtech oraz wydarzeniami, w które może być zaangażowana Rada lub Konfederacja Lewiatan (patronat).

Grupa robocza ds. współpracy międzysektorowej

Celem grupy jest wsparcie i poszukiwanie ewentualnych partnerów do współpracy międzysektorowej (budowanie koalicji, porozumień czy doraźnych partnerstw projektowych).

Opiekunka Rady ds. EdTech

Małgorzata Lelińska

Dyrektorka Departamentu Funduszy Europejskich i Edukacji Cyfrowej

mlelinska@lewiatan.org

tel. 601305420

Rada ds. Czystego Powietrza

Nadrzędnym celem działania Rady, stworzonej w kwietniu 2022 roku, jest wzmocnienie i efektywne wykorzystywanie eksperckiego głosu biznesu w procesach konsultacyjnych i decyzyjnych mających wpływ na jakość powietrza. Dotyczy to przede wszystkim krajowych i unijnych dokumentów strategicznych, przepisów prawa, jak i narzędzi finansowego wspierania ich implementacji.

Drugim celem jest wspieranie przedsiębiorców w ich własnych ambitnych działaniach ukierunkowanych na redukcję emisji zanieczyszczeń powietrza – dostarczanie wiedzy, przykładów i inspiracji, poprawa współpracy z administracją centralną i samorządową.

Wykorzystywanie paliw kopalnych i biomasy generuje dwa główne, często mylone ze sobą problemy: emisje gazów cieplarnianych, stanowiące globalne zagrożenie dla klimatu (patrz: Rada ds. Zielonej Transformacji), oraz zanieczyszczenie powietrza – mające charakter lokalny, ale w skali kraju skutkujący rosnącymi kosztami zdrowotnymi, społecznymi i gospodarczymi

Skład i grupy robocze

W skład Rady wchodzą przedstawiciele kilkudziesięciu firm i związków branżowych przede wszystkim z obszaru budownictwa, energetyki, finansów, motoryzacji, transportu, logistyki oraz e-commerce.

Prowadzą działania w ramach trzech grup roboczych:

- Grupa ds. Źródeł Ogrzewania i Efektywności Energetycznej Budynków

- Grupa ds. Transportu i Logistyki

- Grupa Horyzontalna (CSR, ESG)

Główne działania Rady

- aktywny udział w konsultacjach projektów strategicznych, legislacyjnych i programowych

- opracowywanie wspólnych, branżowych stanowisk, opinii, apeli

- pozyskiwanie ekspertyzy (raporty techniczne, badania) – fundamentu gospodarki opartej na wiedzy

- organizowanie spotkań z ekspertami zewnętrznymi i decydentami

- rzecznictwo podczas debat, webinarów, konferencji (np. EFNI)

- komunikacja medialna

Obszary tematyczne Rady

Głównymi źródłami emisji zanieczyszczeń powietrza jest ogrzewanie budynków (piece i kotły na paliwa stałe) oraz transport, działania Rady koncentrują się więc przede wszystkim na takich zagadnieniach jak:

- zmniejszenie emisji zanieczyszczeń powietrza z sektora bytowego – domów jedno- i wielorodzinnych

- poprawa efektywności energetycznej budynków – termomodernizacja i przepisy dot. budynków nowych

- rozwój elektromobilności – zarówno pojazdów jak i infrastruktury ładowania

- zielona logistyka firm transportowych oraz sektora e-commerce

- rozwój stref czystego transportu w miastach

- działania horyzontalne – CSR i ESG mające wpływ na jakość powietrza, prowadzone przez firmy niezależnie od branży.